Налоговая система.

Налоги представляют собой обязательные платежи физических и юридических лиц государству. Налоги являются своеобразной оплатой услуг государства (обеспечение правопорядка, независимости страны, чистоты улиц, их освещения, наличие приличных дорог, школ, вузов, медицинских учреждений и т. д.) по отношению к своим гражданам.

Основными способами классификации налогов являются: классификация по объектам налогообложения; по органам, устанавливающим и взимающим налог; по целевой направленности налогообложения.

По объектам налогообложения выделяются:

· прямые налоги – платежи, взимаемые непосредственно с субъекта налогообложения;

· косвенные налоги, которые платят не формальные плательщики (продавцы товаров), а фактические (покупатели); продавцы перекладывают налоговое бремя на покупателей в виде надбавки к цене товара, эквивалентной величине налога.

Среди косвенных налогов можно выделить: налог на добавленную стоимость, акцизы (налоги на товары, приносящие вред потребителю (сигареты, водка…), а также на предметы роскоши (икра, бриллианты, меха); налог на наследство, таможенные пошлины и т.д.

В зависимости от органов, устанавливающих и взимающих налог, выделяют:

1) федеральные – налог на добавленную стоимость, акцизы, налог на прибыль предприятий, таможенные пошлины, взносы во внебюджетные фонды.

2) региональные – налог на недвижимость, налог с продаж, дорожный налог, транспортный налог, налог на имущество организаций.

3) местные налоги – единовременные налоги, срочные (периодично-календарные) налоги.

К основным формам налогообложения относятся:

· равное налогообложение – каждый налогоплательщик выплачивает одинаковую сумму налогов;

· пропорциональное налогообложение – каждый налогоплательщик выплачивает налоги по одинаковой ставке (например в РФ ставка подоходного налога составляет 13%);

· прогрессивное налогообложение – ставка налога увеличивается с ростом дохода налогоплательщика;

· регрессивное налогообложение – ставка налога уменьшается с увеличением дохода (применяется для стимуляции предпринимательской деятельности).

Практика налогообложения в большинстве стран с развитой рыночной экономикой показывает, что существуют следующие основные налоги: подоходный, НДС и взносы на социальное страхование.

Остановимся подробнее на анализе основных видов налогов.

Подоходные налоги.

Практика подоходного налогообложения различает: валовой доход, вычеты и облагаемый доход. Валовой доход – это сумма доходов, полученных из различных источников. Законодательно, практически во всех странах, из валового дохода разрешается вычесть производственные, транспортные, командировочные и рекламные расходы. Кроме того, к вычетам относятся различные налоговые льготы: необлагаемый минимум, суммы пожертвований, льготы, например, для инвалидов, пенсионеров и т. п.

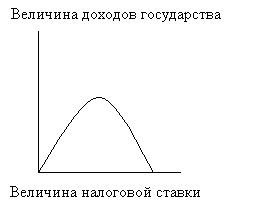

При подоходном налогообложении чрезвычайно важно рассчитать и установить оптимальную ставку налога. Если ставки завышены, то подрываются стимулы к нововведениям, снижается трудовая активность, часть предпринимателей уходит в “теневую” экономику.

![]()

![]()

|

Рис. 1 – Кривая Лаффера

Согласно кривой Лаффера, если понижать налоговую ставку, сначала налоговые поступления в бюджет уменьшатся, но в долгосрочном периоде – увеличатся, поскольку увеличатся стимулы к трудовой и предпринимательской деятельности, произойдет переход из «теневой» в легальную экономику. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении “эффект Лаффера” не сработал в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но одновременно оно затруднило реализацию социальных программ.