Содержание и последовательность анализа финансового состояния предприятия

1) метода начисления амортизации основных фондов (линейного, или способа уменьшаемого остатка, или способа списания стоимости основных средств по сумме числа лет срока полезного использования, способ списания стоимости основных фондов пропорционально объему выпускаемой продукции), применяемого по группе однородных объектов в течении всего срока их полезного использования;

2) порядка списания на издержки производства материальных затрат по средствам себестоимости закупок материальных ресурсов, или по себестоимости первых по времени закупок (ФИФО), или по себестоимости последних по времени закупок (ЛИФО) и др. [21.,с.312]

Внешнее финансирование предусматривает использование средств государства, финансово-кредитных организаций, нефинансовых компаний и граждан. Кроме того, оно предполагает использование денежных ресурсов учредителей предприятия. Такое привлечение необходимых финансовых ресурсов часто бывает наиболее предпочтительным, так как обеспечивает финансовую независимость предприятия и облегчает в дальнейшем условия получения банковских кредитов (в случае дефицита ликвидных средств).

Финансирование на основе заемного капитала не столь выгодно, так как кредиторы предоставляют денежные средства на условиях возвратности и платности. Характер использования заемных средств зависит от срока погашения. Краткосрочные кредиты служат источниками финансирования оборотных активов (товарных запасов, незавершенного производства, сезонных затрат и др.).

Долгосрочные кредиты направляют на обновление основных фондов и приобретение нематериальных активов.

В настоящий момент, рынок долгосрочных кредитов в России не развит. Становление его требует стабилизации хозяйственной системы, т. е. преодоление спада производства, снижения темпов инфляции (до 3-4% в год), уменьшение учетной банковской процентной ставки до 15-20% годовых, ликвидации значительного бюджетного дефицита [21, с.312- 313].

Только при таких условиях долгосрочные кредиты в основные фонды предприятий могут окупаться в установленные проектные сроки за счет генерируемых ими денежных потоков (в форме чистой прибыли и амортизационных отчислений).

Сравнение различных методов финансирования позволяет предприятию выбрать оптимальный вариант финансового обеспечения, текущей эксплуатационной деятельности и покрытия капитальных затрат [21, с.312- 313].

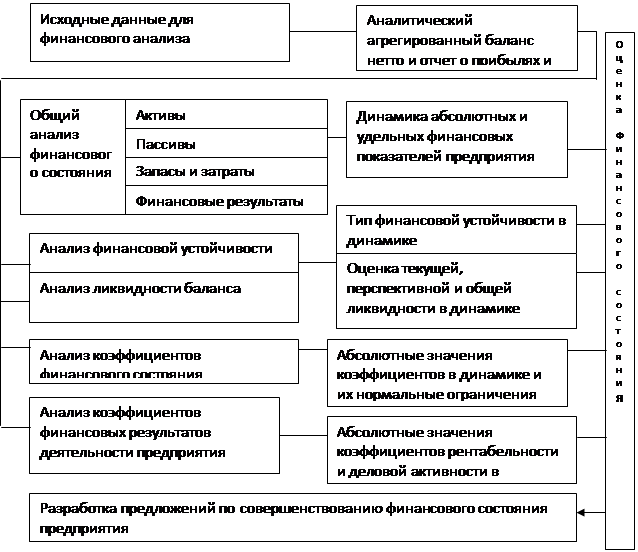

Составляющие финансового анализа предприятия: общий анализ финансового состояния, анализ финансовой устойчивости, анализ ликвидности баланса, анализ коэффициентов финансового состояния, анализ коэффициентов финансовых результатов. Схема анализа финансового состояния предприятия приведена на рис.1. [22, с.-298].

Рисунок 1 - Схема анализа финансового состояния предприятия

При проведении анализа следует учитывать различные факторы, такие как эффективность применяемых методов планирования, достоверность бухгалтерской отчетности, использование различных методов учета (учетной политики), уровень диверсификации деятельности других предприятий, статичность используемых коэффициентов.

Анализ финансового состояния организации предполагает следующие этапы [3].

1.Предварительный обзор экономического и финансового положения субъекта хозяйствования.

1.1. Характеристика общей направленности финансово-хозяйственной деятельности.

1.2. Оценка надежности информации статей отчетности.

2. Оценка и анализ экономического потенциала организации.

2.1. Оценка имущественного положения.

2.1.1. Построение аналитического баланса-нетто.

2.1.2. Вертикальный анализ баланса.

2.1.3. Горизонтальный анализ баланса.

2.1.4. Анализ качественных изменений в имущественном положении.

2.2. Оценка финансового положения.

2.2.1. Оценка ликвидности.

2.2.2. Оценка финансовой устойчивости.