Общая оценка платежеспособности предприятия

Коэффициент зависимости от материально-производственных запасов – определяется как отношение суммы МПЗ к сумме краткосрочных обязательств.

Кзмпз = ![]() =

= ![]() (3),

(3),

где Кзмпз - коэффициент зависимости от МПЗ,

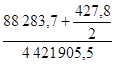

Кзмпз нг = ![]() = 0,71, Кзмпз кг =

= 0,71, Кзмпз кг = ![]() = 0,66.

= 0,66.

Рекомендуемое значение: 0,68 – 0,70. Наше значение говорит о том, что коэффициент зависимости от материально-производственных ресурсов уменьшился на конец года, но отвечает рекомендуемым значениям.

Коэффициент чистой выручки – определяется как отношение суммы чистой прибыли и амортизации к сумме продаж.

Кчв = ![]() =

= ![]() (4),

(4),

где Кчв - коэффициент чистой выручки,

Кчв =  = 0,02.

= 0,02.

Значение нашего коэффициента показывает, что величина чистой выручки, полученная предприятием на 1 руб. реализованной продукции, равна 2 копейкам, что является плохим показателем работы торгового предприятия.

Коэффициент обеспеченности товарных запасов собственными средствами – это отношение разности между собственными средствами и долгосрочными активами к товарным запасам.

Козсс = ![]() =

= ![]() (5),

(5),

где Козсс - коэффициент обеспеченности товарных запасов собственными средствами,

Козсс нг = ![]() = - 0,0025, Козсс кг =

= - 0,0025, Козсс кг = ![]() = - 0,0015.

= - 0,0015.

Данный коэффициент служит для измерения степени обеспеченности товарных запасов собственными средствами. Значения нашего показателя на начало и конец года отрицательные. Это говорит о том, что товарные запасы не обеспечены собственными средствами.

«Больные» статьи баланса – это наличие кредиторской и дебиторской задолженности, что говорит о неудовлетворительной работе предприятия в отчётном периоде.

Анализируя платежеспособность предприятия, необходимо рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов. Причинами неплатежеспособности могут быть невыполнение плана по производству и реализации продукции; повышение ее себестоимости; невыполнение плана прибыли - недостаток собственных источников самофинансирования; высокий процент налогообложения. Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.